訂正報告書を提出する場合、EDINET提出書類としての有価証券報告書(四半期報告書)の訂正報告書と、TDnet開示書類としての訂正決算短信(四半期決算短信)をそれぞれ提出する必要があることは前回のコラムで説明しました。このコラムでは、それぞれの訂正報告書のフォーマット、開示方法について解説します。

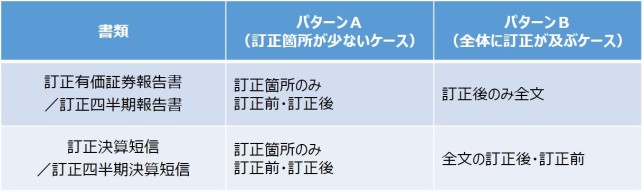

訂正報告書それぞれの訂正箇所の開示方法の仕方としては、大きく分けると以下の2つのパターンに分類できます。

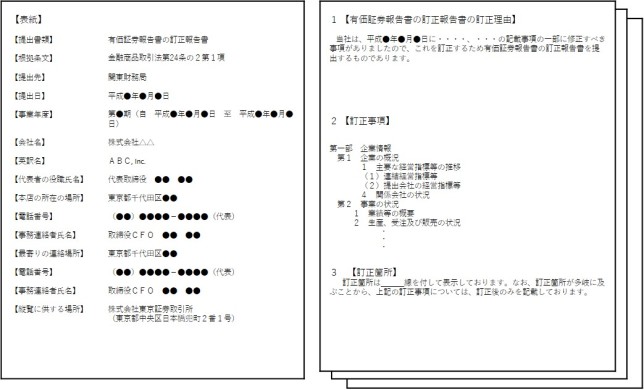

まずEDINET提出書類としての訂正有価証券報告書(訂正四半期報告書)を作成するにあたっては、①有価証券報告書の訂正報告書の訂正理由、②訂正事項、③訂正箇所について記載する必要があります。サンプル・ひな型は次の通りです。

このサンプルの3【訂正箇所】の記載方法のように、訂正箇所が書類全体に及ぶケースの場合には、「訂正前」・「訂正後」の開示に変えて、「訂正後のみ全文」の開示も認められています。過去の財務諸表等の修正が必要で財務諸表本表、主要な経営指標等の訂正が必要なケースでは、上記のサンプルのような記載方法を採用する方が実務上の作業負担軽減に繋がると思いますので、参考としてください。

次にTDnet開示書類としての訂正決算短信(訂正四半期決算短信)の作成についてですが、数値データに修正がある場合には、①訂正の内容、②訂正の理由を記載するとともに訂正後の数値データの提出も必要となります。以下は、数値データの訂正があるケースの東証の「決算短信・四半期決算短信 記載要領等(2015年1月)」のひな型の抜粋です(P.10より引用)。

訂正の内容の開示方法は、訂正箇所のみ「訂正前」・「訂正後」の順で開示する方法の他、全体に訂正箇所が及ぶ場合には、「訂正後全文」・「訂正前全文」開示を行っている例が多いようです。訂正後のみ全文記載で開示された事例はわずか(倉敷紡績様、イワキ株式会社様)にしかなく、基本的には順番の前後を問わず、訂正前と訂正後の双方の開示が必要とされますので、ご留意下さい。

このように、EDINET提出書類としての有価証券報告書の訂正報告書と、TDnet開示書類としての訂正決算短信の記載内容は類似しておりますが、特に訂正箇所が全体に及ぶ場合の記載方法につき、財務局と東証でわずかながら違いがあります。したがって、事前にフォーマットの確認を行っておくとともに、訂正箇所が多岐に及ぶ場合には、訂正箇所の範囲が決まった時点で開示方法についても財務局・東証に事前に確認を採ってから、訂正報告書の原稿作成を始めることをお勧めします。